2610 篇

1069 篇

240053 篇

3269 篇

7548 篇

2220 篇

2770 篇

532 篇

37516 篇

9341 篇

3134 篇

745 篇

2291 篇

1315 篇

449 篇

752 篇

1387 篇

2596 篇

2739 篇

3982 篇

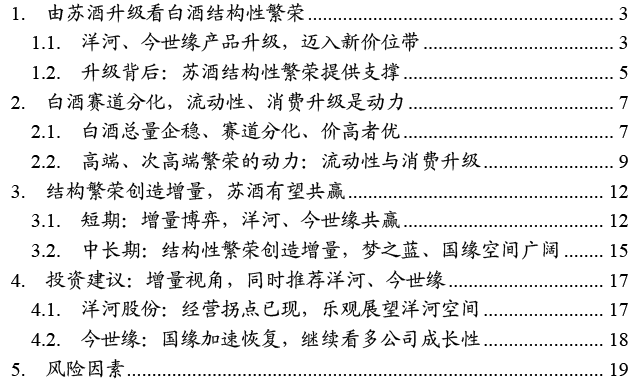

食品饮料行业:结构繁荣创增量,看多洋河、今世缘成长性-论苏酒产品升级带来的启示

增量视角看苏酒,推荐洋河、今世缘。1)洋河股份:维持“增持”评级,维持目标价220 元。公司经营拐点已现,业绩趋势向上,换届完毕后公司改革有望加速,结构性繁荣下梦系列空间广阔,新M3、M6 双百亿可期,维持盈利预测,预计公司20-22 年EPS 分别为4.98 元/5.63 元/6.68 元;2)今世缘:维持“增持”评级,维持目标价66 元。疫情之后国缘动销加速恢复,新四开换代进度符合预期,疫情之下,国缘系列仍处在产品周期上半程,南京“盘中盘”模式可以复制,苏中、苏南有待深挖,增量视角下不必过于担心竞品挤压,维持盈利预测,预计20-22 年EPS 分别为1.24 元、1.66 元,2.05元。